- São Paulo - SP

- Quem Somos FAQ Fale Conosco Cadastre-se Login

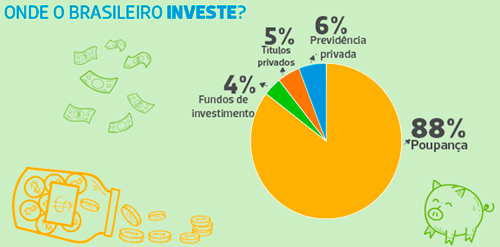

No primeiro semestre deste ano, a tradicional poupança caiu de segundo para terceiro lugar no ranking dos investimentos com mais dinheiro aplicado, enquanto a renda variável, como Bolsa, fundos imobiliários, ETFs e BDRs, por exemplo, assumiu a segunda posição. Produtos de renda fixa (excluindo a poupança), como fundos DI, CDBs, Tesouro Selic, seguem na liderança do mercado em patrimônio total, segundo levantamento da Anbima (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais).

O avanço da renda variável é alimentado pela queda dos juros entre 2016 e o começo de 2021, de um lado, e pela maior oferta de produtos e de plataformas de investimentos, por outro. Mas o que pode acontecer se a poupança continuar perdendo espaço no mercado? Há riscos de reduzir financiamentos imobiliários e empregos na construção civil. Veja o que dizem especialistas.

Renda variável supera poupança

Dados da Anbima mostram que pela primeira vez o valor de investimentos na poupança ficou abaixo dos recursos totais em renda variável. No fim de 2020, a renda fixa liderava o mercado, com 35,2% dos R$ 4,2 trilhões investidos no Brasil, seguida pela poupança (23,7%) e pela renda variável (19,8%).

No fim do primeiro semestre de 2021, a renda fixa seguia liderando, mas com 33,9%, seguida pela renda variável, que aumentou a participação para 22,6%. A poupança caiu para terceiro lugar, com 22,2% de participação nos R$ 4,4 trilhões aplicados no Brasil. Esses números consideram todos os investidores (pequenos e grandes).

A poupança é um investimento de renda fixa, mas, para este levantamento, ela foi separada dos outros investimentos desse tipo, para destacar seu papel. O total de renda fixa também exclui a poupança para não haver duplicidade na conta.

Poupança ainda lidera entre os pequenos

Entre os pequenos investidores, a poupança ainda lidera a preferência, com 36,9% dos R$ 2,7 trilhões aplicados pelos investidores de varejo. Mas a poupança também perdeu espaço nesse segmento. Em 2020, a caderneta respondia por 38,8% dessas aplicações.

Em reais, o dinheiro na poupança caiu de R$ 983,9 bilhões, em dezembro de 2020, para R$ 980,5 bilhões em 30 de junho de 2021, segundo dados da Anbima, que reúne as contas da poupança SBPE (Sistema Brasileiro de Poupança e Empréstimo, a mais comum, que todos usam) e também a poupança rural (feita por cooperativas, voltada ao setor agropecuário).

No segmento chamado de private -formado pelos investidores muito ricos-, a poupança nem aparece entre as aplicações escolhidas. Ações, fundos de ações e multimercados respondem por 67% do R$ 1,7 trilhão aplicado por esses investidores.

Por que poupança está perdendo espaço?

Segundo profissionais de mercado, dois fatores estão afetando o interesse do brasileiro pela poupança:

Juros baixos: A taxa básica de juros, a Selic, é a base de cálculo para o rendimento da poupança. Essa taxa estava em 2% ao ano. Mas o Banco Central começou a subir a Selic, que está agora em 5,25% ao ano. Ainda assim, é a mais baixa desde 2016. Com essa Selic, a poupança rende apenas 3,8% ao ano. Isso é menos que a inflação, que está em 9% no acumulado em 12 meses. Ou seja, quem deixa o dinheiro na poupança está perdendo poder de compra.

Mais opções no mercado: Nos últimos anos, tem aumentado a quantidade de aplicações disponíveis para qualquer pessoa graças ao crescimento do número de plataformas online de investimentos e de profissionais de mercado. Ficou muito mais fácil aplicar em fundos de investimentos, ações e outros produtos que rendem mais que a poupança.

Com menos poupança, menos imóveis são financiados

A poupança é a principal fonte de recursos para o crédito imobiliário no país. De cada R$ 100 que os clientes depositam numa de poupança SBPE, os bancos precisam destinar R$ 75 para o financiamento imobiliário de quem quer comprar casa ou apartamento, por exemplo.

A carteira total de crédito imobiliário no país encerrou o primeiro semestre com R$ 782 bilhões. Desse total, a poupança é responsável por 54%, ou R$ 418 bilhões dos recursos emprestados.

Em segundo lugar como fonte de financiamento para o setor imobiliário vem o FGTS, com R$ 354 bilhões. Outros recursos representam apenas 1%.

Assim, quanto menor o saldo aplicado nas cadernetas, menor a quantidade de dinheiro disponível para o financiamento de casas e apartamentos.

“A poupança é importante para a economia porque é a principal fonte de recursos para um setor fundamental no crescimento econômico e na geração de empregos, que é o setor imobiliário.“

Cristiane Portella, presidente da Abecip (Associação Brasileira das Entidades de Crédito Imobiliário e Poupança).

A executiva da entidade que representa algumas das principais instituições financeiras do país destaca que o mercado imobiliário brasileiro já é pequeno em relação a outros países.

Aqui, essa atividade representa apenas 10% do PIB (Produto Interno Bruto), contra 25% no Chile, por exemplo, diz Cristiane.

Assim, a poupança desempenha hoje um papel fundamental para o mercado imobiliário não diminuir ainda mais. Pelo menos enquanto outras formas de financiamento não sejam ampliadas.

“Na medida em que cresce o universo de pessoas com maior acesso à informação e educação financeira, a poupança tende a diminuir sua participação no bolo total de investimentos dos brasileiros. Mas não é nem saudável que a poupança diminua muito porque ela tem o papel como fonte dos recursos para o crédito imobiliário.”

Jhon Wine, vice-presidente da Associação Brasileira Educadores Financeiros.

Alta da Selic vai ajudar a poupança? Os juros voltaram a subir no Brasil pela primeira vez desde 2016. A Selic passou de 2% para 5,25% ao ano. O mercado já projeta que a taxa possa ir até 8% ainda em 2021. Quanto mais os juros sobem, melhor o rendimento da poupança. Profissionais de mercado dizem que essa alta da Selic agora pode desacelerar a migração de dinheiro que está aplicado na renda fixa -incluindo a poupança- para produtos de renda variável, mas não interromper ou reverter esse processo.

“Esse movimento de alta dos juros pode levar a uma recuperação da poupança. Mas existe um movimento mais amplo de pessoas indo em direção à renda variável. Então, acredito que poderá haver um ajuste nessa migração, mas não o fim desse processo.”

Claudia Yoshinaga, coordenadora do Centro de Estudos em Finanças da FGV/Eaesp.

Poupança vai desaparecer?

Apesar de ter perdido a segunda posição entre as aplicações mais procuradas pelos brasileiros, especialistas descartam um cenário em que a poupança continuará minguando.

Segundo eles, ela soma ainda atualmente R$ 798,5 bilhões, a maior fatia no bolo dos investimentos dos pequenos e médios aplicadores.

Claudia Yoshinaga afirma que no Brasil milhões de pessoas ainda não têm condições de bancar uma conta corrente. Então a poupança é o meio de ter uma conta bancária.

A presidente da Abecip, Cristiane Portella, confirma que muitas pessoas usam a poupança como conta corrente, e isso ficou ainda mais evidente no ano passado, quando a poupança aumentou de volume graças aos depósitos do auxílio emergencial.

“A gente também vê uma correlação maior da poupança com a conjuntura do país do que com a Selic. Em épocas de crise, as pessoas seguram mais gastos, economizam e isso e isso estimula a poupança”.

Cristiane Portella

Para Jhon Wine, a poupança é ainda a porta de entrada do brasileiro no mundo dos investimentos.

“A poupança é um investimento tradicional, de operação muito simples, sem limite mínimo nem restrições para sacar, com um rendimento que é o mesmo para todo mundo, independentemente do valor aplicado, e ainda sem Imposto de Renda.”

Jhon Wine.