- São Paulo - SP

- Quem Somos FAQ Fale Conosco Cadastre-se Login

Historicamente, os bancos de incentivo — como o BNDES — foram hegemônicos no mercado de financiamento dos projetos de infraestrutura. Eles sempre tiveram papel preponderante. No entanto, nos últimos tempos, pudemos verificar a ascensão de um modelo que, aos poucos, se consolida nesse campo das subvenções; trata-se das debêntures incentivadas.

O referido título de crédito surgiu em 2011 com a prerrogativa de fomentar o investimento privado para fins de expansão da infraestrutura do país.

As debêntures incentivadas cabem, à feição, para projetos robustos na área de infraestrutura. O tomador usufrui assim de um mecanismo de funding de longo prazo, via mercado de capitais, em alternativa aos bancos tradicionais de financiamento.

O que diz a Lei

De acordo com a lei regente (Lei nº 12.431/11), e, conforme regulamentado pelo Decreto nº 8.874/16, quaisquer projetos estarão aptos para emissão desses títulos mediante a sua qualificação como “prioritários”.

Em suma, tal caracterização se encontrará amparada no fato desses empreendimentos de infraestrutura virem a proporcionar benefícios ambientais e sociais relevantes e, nesses termos, serão emitidas suas portarias de enquadramento pelo ministério setorial responsável.

Pelo lado dos adquirentes dos papéis, esses gozam de isenções ou reduções tributárias para patrocinar o subsídio dos projetos. E, como forma de investimento próprio, capitalizam alguma margem de spread baseada particularmente no título adquirido, de acordo com suas características.

Nos anos recentes, o financiamento pelas debêntures incentivadas ganhou muita notoriedade por sua extensa utilização no setor elétrico brasileiro (SEB) — já que esse é o segmento de mercado no qual se verifica maior abundância em quantidade de emissões e volumes de recursos empenhados.

Em 2021, a Secretaria de Planejamento e Desenvolvimento Energético (SPE) do Ministério de Minas e Energia (MME) aprovou 226 projetos de energia elétrica como prioritários para a emissão de debêntures incentivadas. Foram 145 projetos degeração, 41 detransmissãoe 40 dedistribuição de energia.

A número de aprovações acabou superando o ano de 2020, que contou com 180 projetos.

Assim, o volume total em emissões de R$ 21,10 bilhões, em2021, representou R$ 8,50 bilhões para projetos de geração, R$ 6,95 bilhões para projetos de transmissão e R$ 5,65 bilhões para projetos de distribuição.

Dessa forma, o setor de energia se consubstanciou como o segmento que mais aprova projetos prioritários, já tendo sido publicadas 1.331 portarias, entre 2012 e 2021, sob esse enquadramento.

Logo, dos R$ 167,47 bilhões de debêntures incentivadas atualmente em circulação, R$ 149,27 bilhões financiamempreendimentos de infraestrutura.

E nesse universo, os papéis emitidos no setor elétrico nacional foram os que mais receberam recursos, com R$ 100,01 bilhões levantados desde o mesmo ano de 2012.

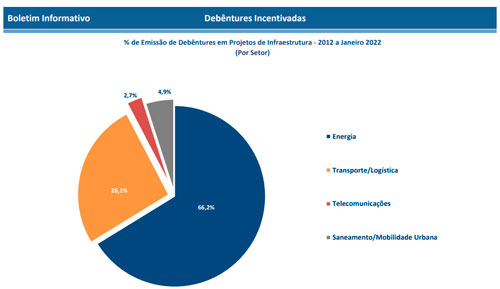

Compilando os dados até janeiro de 2022, verificam-se expressivos aportes no setor de energia, conforme demonstrado no gráfico abaixo.

É notável, portanto, que o mercado de infraestrutura e, em especial, o setor de energia, recepcionou positivamente este tipo defunding.

Emissão de Debêntures em Projetos de Infraestrutura de 2012 a jan 2022 (Fonte: Boletim mensal da Secretaria de Política Econômica/ME)

Transição Energética

Vale ressaltar que, na atual realidade corporativa, é praticamente impossível se descolar dos parâmetros de compliance, de responsabilidade social e da preocupação com o meio ambiente.

As disciplinas normativas e a regulação como um todo vêm evoluindo segundo essas diretrizes.

Como sabido, há uma expressão em inglês que reúne esses elementos. É o ESG — Environmental, Social and Governance. Que representa, simplificando, o comprometimento das empresas com a:

Assim, destaca-se no bojo das iniciativas legislativas para a nova realidade de empreendimentos (e seus necessários financiamentos), o Projeto de Lei nº 2646/20, do Deputado Federal João Maia (PL-RN) e relatado por Arnaldo Jardim (Cidadania/SP), que foi submetido à Câmara em maio de 2020.

Em resumo propôs — entre outras disposições — a criação de uma nova classe de debêntures de infraestrutura (embora as incentivadas já existissem).

A ideia se baseou em criar papéis com remuneração ainda superior para empreendimentos sustentáveis, a serem financiados pelos ditos green bonds (aplicáveis aos projetos de energia renovável e de eficiência energética).

Consequentemente, seriam mais atrativos para o mercado como um todo, principalmente para investidores institucionais, como grandes fundos (mirando-se naqueles que estão focando no ESG).

Previu-se também, no PL, a possibilidade de variação cambial das novas debêntures de infraestrutura para, igualmente, atrair investidores estrangeiros.

Para concluir, é válido afirmar que a partir de 2020, embora a pandemia tenha trazido grandes adversidades para o mercado produtivo como um todo, o setor de infraestrutura buscou considerável fôlego para se financiar com as emissões de debêntures.

Essas, com toda certeza, vêm se concretizando como um dos principais instrumentos de financiamento da área, tanto a se considerar sua fórmula — que beneficia os sponsors e os tomadores — quanto a sua relevância no debate corporativo (público e privado) das questões que envolvem a transição energética.

Por Daniel Steffens

Daniel Steffens é advogado especializado na área de energia e infraestrutura, tendo dedicado 18 anos de experiência à área Jurídico/Regulatória do setor elétrico. Participou de empresas em projetos de geração, transmissão e distribuição.

Também deu aulas na Pós-Graduação de Administração da FIA no módulo de Gestão de Ativos de Energia. Atualmente, é consultor jurídico do Escritório Urbano Vitalino Advogados.